O NCM – Nomenclatura Comum Mercosul – é de extrema importância para a emissão das notas fiscais de entrada e saída, ele identifica os produtos com base no código da sua classificação fiscal, o que permite ao governo maior controle sobre as tributações devidas nas operações comercias.

Por isso, o governo exige que o NCM de cada produto conste na nota fiscal, sem ele não será possível validar a nota.

Para o ERPFlex, o cadastro do NCM também é fundamental, pois além do código da classificação fiscal do produto, é com base neste cadastro que o ERPFlex sugere os dados tributários padrões para as notas fiscais.

A partir da configuração do NCM do ERPFlex, são definidos:

- o código da classificação fiscal do produto;

- as alíquotas de IPI, Imposto de Importação, PIS e Cofins;

- as situações fiscais de ICMS, ICMS por substituição tributária e IPI;

- as modalidades para o cálculo do ICMS e ICMS por substituição tributária;

- para os produtos com substituição tributária, os percentuais da margem de valor agregado que serão utilizados para o cálculo do imposto;

- o FCP – Fundo de Combate à Pobreza por estado.

Todos os produtos envolvidos nas notas fiscais geradas pela empresa precisam ser cadastrados com o NCM, que devem estar configurados de maneira adequada para a operação comercial que a empresa mais utiliza.

- Caso os produtos sejam importados via planilha csv com NCMs não cadastrados, o ERPFlex incluirá apenas os códigos do NCM e os demais campos ficarão vazios. Será necessário completar o cadastro atribuindo uma descrição e as respectivas tributações.

- Para tratar as variações de tributação de acordo com a natureza da operação comercial, devem ser criadas regras fiscais.

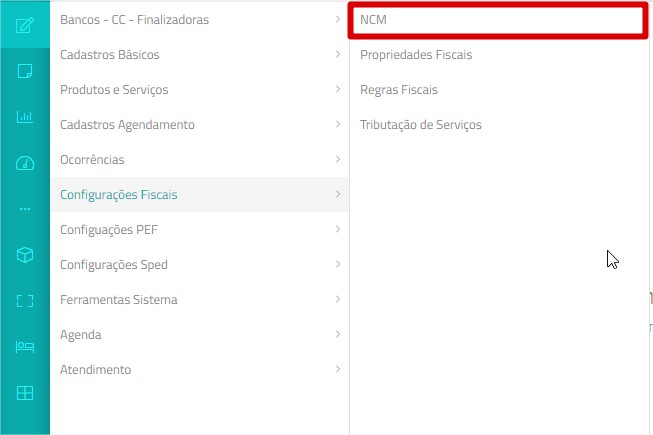

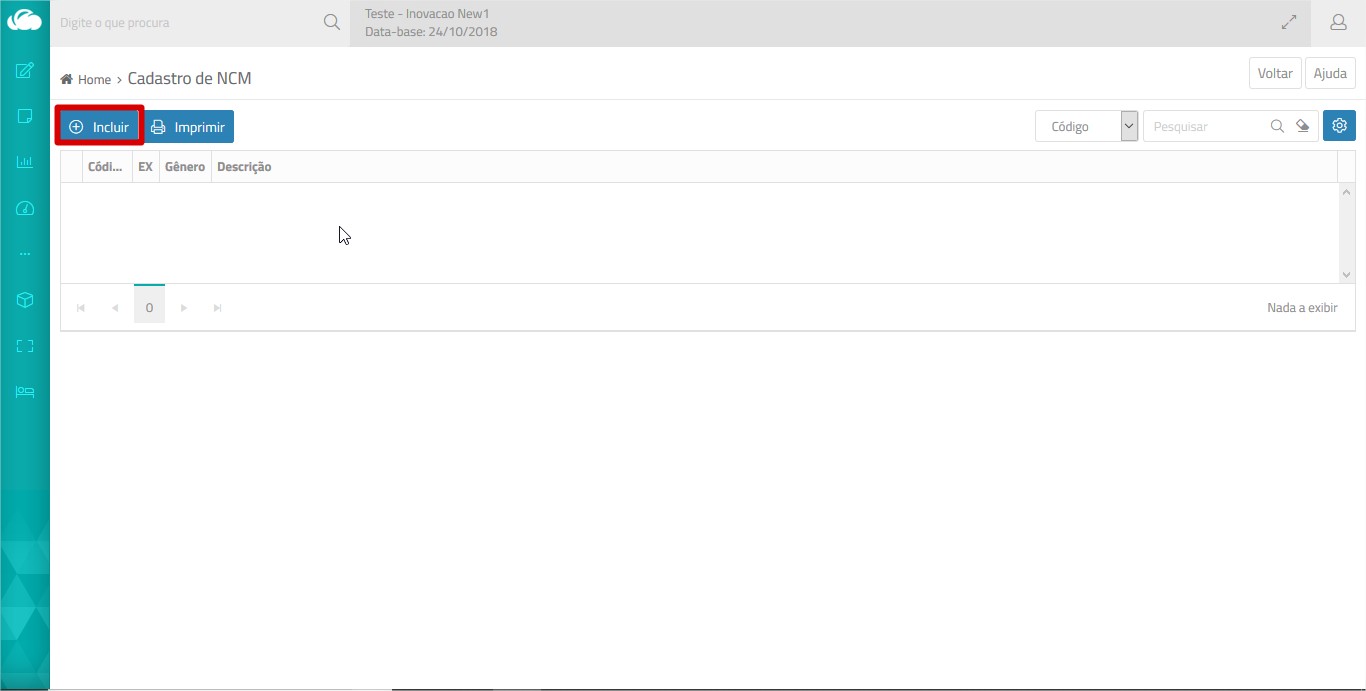

Para cadastrar NCM:

- Código

Preencha com o código do NCM. Não utilize caracteres especiais. - EX

Preencha com o código da exceção do NCM, se houver na tabela TIPI.

Como exemplo, observe a seguir um trecho da TIPI:

| NCM | Descrição | IPI |

| 2402 | Charutos, cigarrilhas e cigarros, de tabaco ou dos seus sucedâneos | |

| 24021000 | Charutos e cigarrilhas, que contenham tabaco | 30 |

| Ex 01 – Cigarrillhas | 300 |

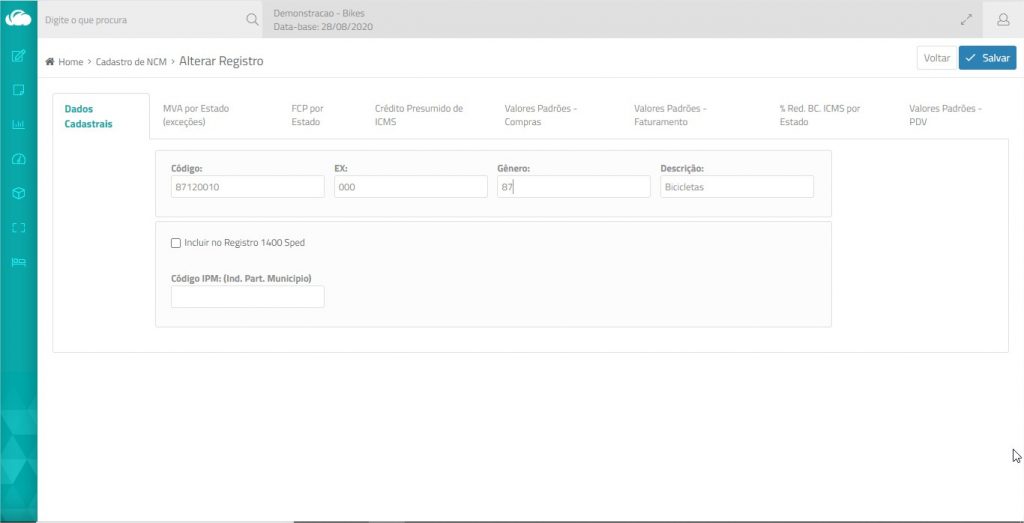

- Gênero

É o capítulo do NCM. Essa informação não é gravada no XML da NFe. O campo foi criado para se adequar ao Sped Fiscal. - Descrição

Digite uma descrição para identificação do NCM. - Incluir no Registro 1400 Sped

Caso a empresa necessite gerar o registro 1400 (Informação sobre Valores Agregados) do Sped Fiscal, marque esse NCM se as operações de entrada e saída devam ser consideradas na geração do registro 1400.

Este registro tem como objetivo fornecer informações para o cálculo do valor adicionado por município, sendo utilizado para subsidiar cálculos de índices de participação e deve ser apresentado apenas se a unidade federada do declarante assim o exigir. - Código do IPM (Indice de Participação do Município)

Informe o código do IPM para geração do registro 1400, de acordo com a tabela de IPM do estado-UF da SEFAZ

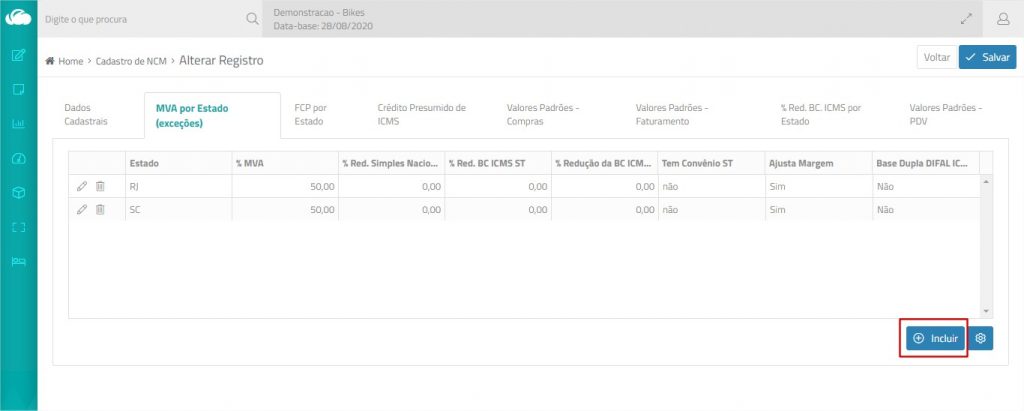

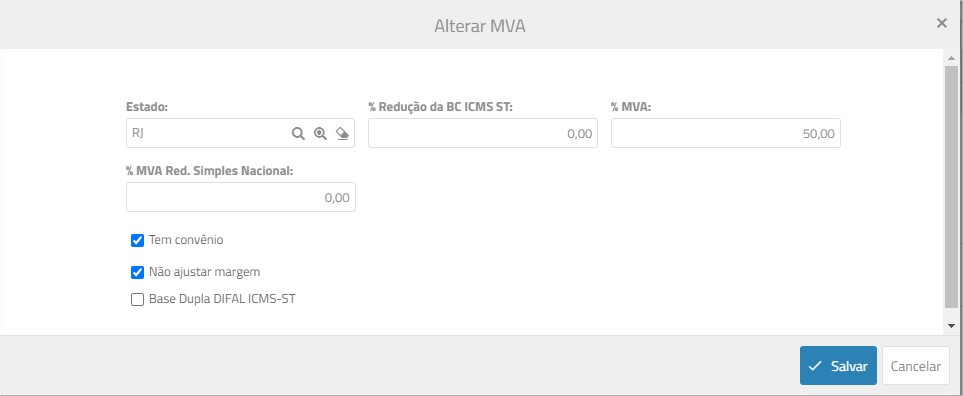

Nessa aba, devem ser incluídos os estados que possuem convênio para recolhimento do ICMS-ST. O tratamento do MVA somente é tratado nas operações de venda. No caso de compras, os percentuais aplicados são lidos a partir do arquivo XML.

- Se houver necessidade de aplicar um CFOP para indicar que o ICMS-ST foi recolhido anteriormente, inclua o estado, mantenha o campo %MVA em branco e marque a caixa Tem Convênio. Isso facilitará a montagem da regra fiscal de CFOP e CST ICMS.

- Não é necessário incluir estados que não preveem o MVA.

![]() Para incluir um estado com ICMS-ST:

Para incluir um estado com ICMS-ST:

- Na aba MVA por Exceções, clique no botão Incluir.

- No campo Estado, selecione o estado com convênio.

- No campo % Redução da BC ICMS ST, se aplicável, informe o percentual de redução da base de cálculo para posterior aplicação do %MVA.

Exemplo:

Valor da operação: R$ 5.000,00

Base de cálculo reduzida em 20% = R$ 4.000,00 - No campo % MVA, informe o percentual de MVA a ser aplicado para o estado.

- No campo %MVA Red. Simples Nacional, informe o percentual do MVA reduzido caso haja algum benefício fiscal para clientes do Simples Nacional nesse estado,. Para que seja considerado esse percentual na tela de faturamento, o cadastro do cliente deve estar com Regime Tributário do Simples Nacional.

Para esse tratamento, não é possível utilizar o recurso de Ajustar a Margem para nenhuma das alíquotas de MVA, ou seja, é necessário preencher as alíquotas finais que devem ser aplicadas. - Marque sempre o campo Tem Convênio. Esse procedimento facilita a montagem de regra fiscal para atribuir um CFOP que corresponda à cobrança de ICMS-ST.

- O campo Não Ajustar a Margem deve ser marcado, caso a alíquota de MVA informada seja a final e não deva ser realizado o cálculo automático do MVA Ajustado na venda para esse estado.

Importante: se for informado o %MVA Red. Simples Nacional esse campo deve ser marcado.

MVA ajustado = [(1+ MVA ST original) x (1 – ALQ inter) / (1- ALQ intra)] -1 - Marque o campo Base Dupla Difal ICMS-ST para os casos de vendas interestaduais destinadas a contribuintes de ICMS, quando o estado exige que a base de cálculo do Diferencial de Alíquota seja calculada retirando o ICMS da origem e incluindo o percentual ICMS do estado de destino: [(V oper – ICMS origem) / (1 – ALQ interna)]

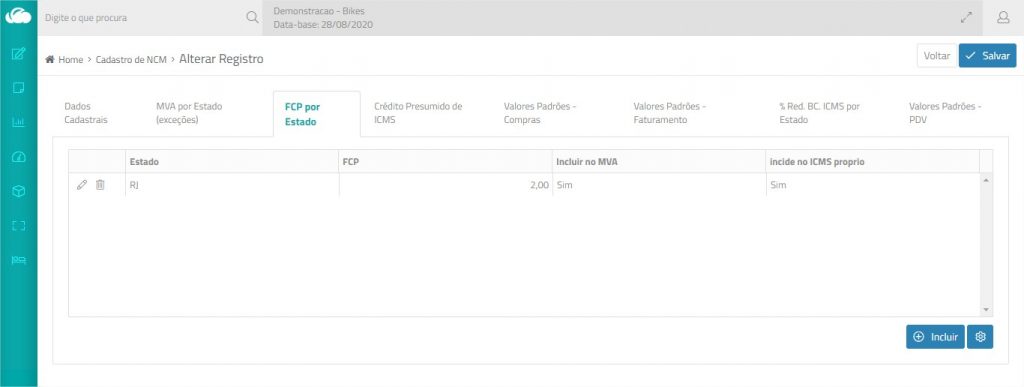

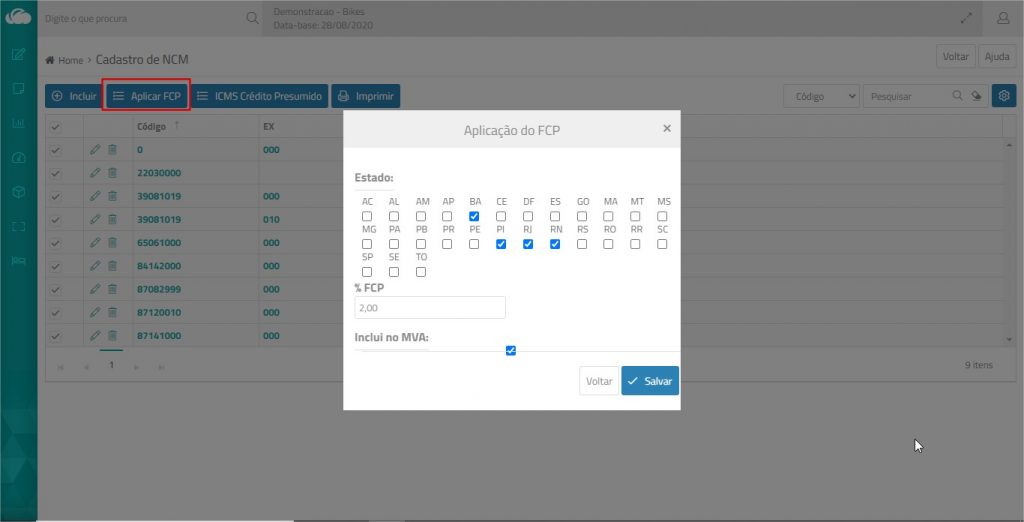

Na tela inicial do NCM, o botão Incluir FCP permite atribuir um percentual de FCP para vários estados ao mesmo tempo.

Já nessa aba, é realizada a manutenção dos percentuais de FCP (Fundo de Combate à Pobreza) por estado para sugestão nas notas de vendas.

![]() Para incluir um estado com FCP:

Para incluir um estado com FCP:

- Na aba FCP por Exceções, clique no botão Incluir.

- No campo Estado, selecione o estado com FCP.

- No campo % FCP, informe o percentual para cálculo.

- Alguns estados como São Paulo não aplicam o cálculo do FCP sobre o ICMS próprio quando existe ICMS-ST. Nesses casos, a incidência fica restrita ao cálculo do FCP por ST. Para flexibilizar esse cálculo, ajuste a caixa Incide no ICMS Próprio.

- Clique em OK.

![]() Para alterar um percentual de FCP:

Para alterar um percentual de FCP:

- Clique no botão Alterar Registro.

- Clique em OK, após alterar os dados.

![]() Para excluir um estado com FCP:

Para excluir um estado com FCP:

- Marque a caixa Excluir Registro à frente do estado.

- Clique em OK.

Observação:

O campo Inclui no MVA ainda não possui tratamento.

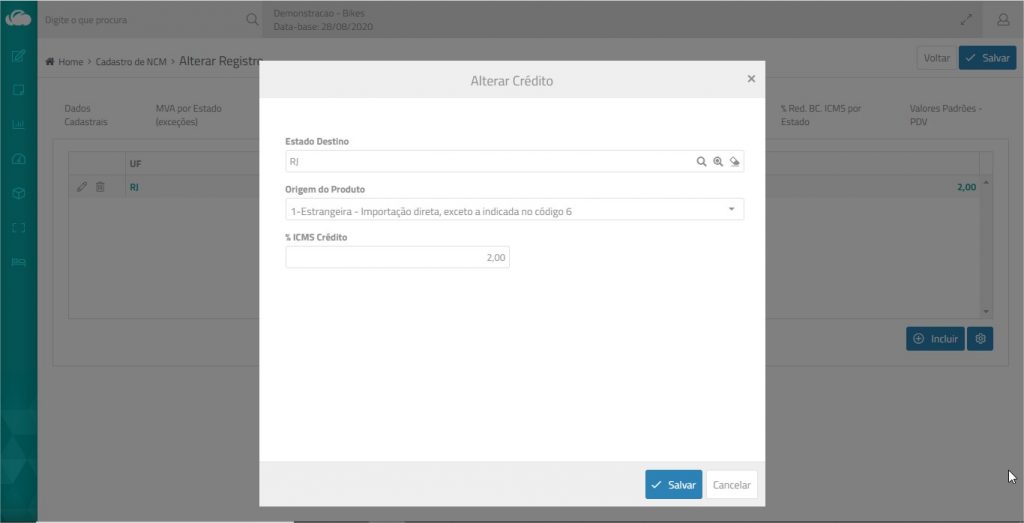

O Crédito Presumido de ICMS atende às empresas que possuem esse benefício fiscal para apuração do ICMS a pagar em operações com produtos importados. Quando a empresa possui esse benefício, o crédito do ICMS deixa de ser aplicado na entrada da nota e somente na apuração do imposto haverá o desconto correspondente ao crédito presumido de ICMS.

Nessa aba, inclua os estados e as respectivas alíquotas de presunção de ICMS, conforme a origem do produto.

Detalhamento

O crédito presumido ou crédito outorgado é um mecanismo utilizado pelos estados para desonerar o contribuinte da carga tributária incidente nas operações praticadas. Descarta-se o crédito proveniente das entradas de mercadorias tributadas pelo ICMS no seu estabelecimento. E aplica-se uma “presunção de crédito” de ICMS sobre valores apurados com base nas operações efetuadas pelo contribuinte.

Com esse benefício fiscal, os estados também atraem empresas para se instalarem em seus territórios e, de forma indireta, aumentam sua arrecadação. Ou seja, é uma maneira de conceder incentivo ou benefício fiscal a determinados produtos ou ramo de atividade.

Exemplo:

| Crédito na Compra | 0,00 |

| Valor das Saídas Interestaduais Tributadas | 100.000,00 |

| %Crédito Presumido de ICMS | 4% |

| Crédito Presumido a ser usado na Apuração | 100.000,00 X 4%. = R$ 4.000,00 |

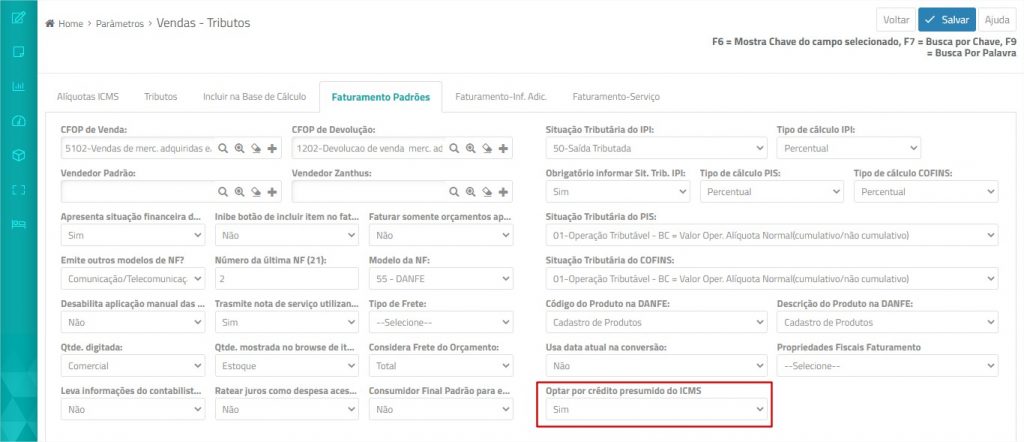

Como habilitar o crédito presumido de ICMS

Parâmetro

- Acesse Cadastros > Ferramentas Sistema > Parâmetros > Vendas.

- Habilitar o parâmetro Optar por crédito presumido de ICMS.

Compras e Faturamento

Não há qualquer mudança nos processos de compras e faturamento. As notas devem ser lançadas normalmente.

Apuração de Impostos

- Na tela de Apuração de Impostos > aba Apuração, coluna Crédito Presumido, será possível observar o desconto do valor correspondente à alíquota definida no NCM para crédito do ICMS.

Nessa aba, podem ser configuradas as tributações para a operação de compra que a empresa mais utiliza. Para tratar outras operações de entrada, podem ser criadas regras fiscais.

Nessa aba, podem ser configuradas as tributações para a operação de compra que a empresa mais utiliza. Para tratar outras operações de entrada, podem ser criadas regras fiscais.

![]() Para configurar a tributação padrão de compra:

Para configurar a tributação padrão de compra:

- Clique na aba Dados Gerais e informe:

- CEST

Caso o NCM possua cálculo de MVA para algum estado, preencha o código do CEST – Código Especificador da Substituição Tributária. Esse código deve ser informado nos itens das notas fiscais que estiverem sujeitos à Substituição Tributária, mesmo que em operações anteriores ou posteriores. - Unidade de Medida (tributável)

As empresas nas suas relações comerciais efetivam a negociação através de unidades de medidas já costumeiras no mercado. Tal linguagem mercantil facilita o entendimento entre as partes e agiliza o consenso na interação para a venda-compra da mercadoria. Tendo em vista a necessidade do fisco de padronização das unidades de medidas informadas nos documentos fiscais foi criado o campo de unidade tributável.

É o caso, por exemplo, da unidade comercial ser acordada como “tonelada” e nos registros fiscais a unidade tributável ser adotada como “quilograma”. Isso também ocorre nas grandezas barril, fardo, arroba e outras. Com isso, conceituam-se a “Unidade Tributável” como sendo o padrão de medida adotado pelo fisco para determinado produto; e a “Unidade Comercial” aquela medida quantitativa que usualmente já vem sendo utilizada no ambiente da negociação (costume). Tais unidades devem ser vinculadas com o objetivo de alcançar a mesma quantidade envolvida na operação (exemplo: 01 (uma) tonelada representa 1.000 (mil) quilogramas).

Desse modo, é importante observar que o valor unitário dessas grandezas não serão idênticos, pois o valor total bruto dos mercadorias consignado na NF-e é o mesmo para cada medida quantitativa: – 01 (uma) tonelada com preço de venda unitário de R$ 10.000,00 é o mesmo que 1.000 (mil) quilogramas com preço de venda unitário de R$ 10,00. - %II

Se a empresa gerar nota de importação, informe o percentual do imposto de importação a ser aplicado.

- CEST

- Clique na aba IPI e informe:

- Sit. Trib. IPI

A situação tributária do IPI pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a entrada de produtos pelo NCM, selecione a situação adequada. Configure também o parâmetro Situação Tributária do IPI com a opção NCM (Parâmetros > Faturamento-Compras >Compra-Padrões). - Tipo de cálculo IPI

Selecione se o cálculo do IPI é por percentual ou valor. No caso de valor, deve ser preenchido também o campo IPI de Pauta na tela de Detalhes da Variante. - %IPI

Se o tipo de cálculo for percentual, informe a alíquota. - Classe de enquadramento

Classe de enquadramento do IPI para Cigarros e Bebidas

Exemplo: Classe A → Bebidas “Quentes” ; 2204 / 2205 / 2206 / 2208; Art. 149 do Decreto 4.544/2002

Caso não informado, o sistema preenche com 999 – Outros. - Código de enquadramento

O código de enquadramento do IPI é validado nas situações de Imunidade, Suspensão, Isenção e Redução, consulte Anexo XIV da Nota Técnica 2015/002 para obter os códigos aplicáveis para cada situação.

Caso não informado, o sistema preenche 999 – Outros. - Incluir na BC ICMS

Marque essa caixa se o valor do IPI deva ser incluído na base de cálculo do ICMS. - Incluir na BC ICMS ST

Marque essa caixa se o valor do IPI deva ser incluído na base de cálculo do ICMS ST.

- Sit. Trib. IPI

- Clique na aba ICMS e informe:

- Sit Trib ICMS

Preencha esse campo, caso a empresa seja do regime normal.

Desde julho de 2012, as empresas que geram Sped Fiscal Digital – EFD, nas operações de aquisições de mercadorias, devem informar o CST_ICMS sob o enfoque do declarante, assim as do Lucro Presumido e Lucro Real devem usar o CST ICMS correspondente ao seu regime. - Sit Trib Simples

Caso a empresa seja do Simples Nacional, classifique a entrada com o CST ICMS correspondente ao seu regime. - Modalid de determ BC ICMS

Selecione a modalidade da base de cálculo do ICMS. - % ICMS

O ERPFlex já sugere o %ICMS, considerando a alíquota interna do estado e as interestaduais. Se o %ICMS for diferente, informe a alíquota específica nesse campo. Exemplos: 25, 12, etc. - % Redução da BC ICMS

Caso haja o beneficio padrão de redução da base para cálculo do ICMS, informe o percentual.

Exemplo do cálculo:

Valor da operação: R$ 5.000,00

Alíquota aplicada: 12%

ICMS = R$ 5.000,00 x 12% = R$ 600,00

Base de cálculo reduzida em 20% = R$ 4.000,00

ICMS = R$ 4.000,00 x 12% = R$ 480,00 - Modalid de determ BC ICMS ST

É importante selecionar a modalidade da base de cálculo para o ICMS ST, se houver o cálculo. - % Redução de BC ICMS ST Padrão

Informe o percentual padrão de redução da base de cálculo do ICMS ST, se houver. - % MVA Padrão

Informe o percentual do MVA original se for igual a todos os estados. No caso de operação interestadual, o ERPFlex fará o cálculo do ajuste do MVA.

- Sit Trib ICMS

- Clique na aba PIS e informe:

- Sit Trib PIS

A situação tributária do PIS pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a entrada de produtos pelo NCM, selecione a situação adequada. Além disso, configure o parâmetro Situação Tributária do PIS com a opção NCM (Parâmetros > Faturamento-Compras >Compra-Padrões). - Tipo de cálculo PIS

Selecione se o cálculo do PIS é por percentual ou valor. No caso de valor, deve ser preenchido também o campo PIS de Pauta na tela de Detalhes da Variante. - %PIS

Por padrão, a alíquota do PIS é sugerida com base no regime tributário da empresa. Caso seja diferente para o NCM, informe o percentual. - %PIS Crédito Lucro Real

Algumas empresas do lucro real realizam importação de mercadorias com alíquotas maiores de PIS e Cofins, porém podem se creditar de somente uma parte desse valor e o restante deve ser considerado como custo do produto.

Nesse campo, informe a alíquota para crédito do PIS. Esse procedimento somente é necessário caso a alíquota do crédito seja menor que a alíquota que consta na nota; caso contrário, não há necessidade de informá-lo.

Importante:

Para que seja considerado esse percentual limite de crédito, é necessário também habilitar o parâmetro Considera alíquota PIS/COFINS Crédito definido no NCM (Parâmetros > Compras > Compras-Importação), para efeito na apuração dos créditos e no cálculo dos Custos?

Observe que esse parâmetro somente é exibido para empresas com regime Lucro Real.

- Sit Trib PIS

- Clique na aba Cofins e informe:

- Sit Trib Cofins

A situação tributária da Cofins pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a entrada de produtos pelo NCM, selecione a situação adequada. Além disso, configure o parâmetro Situação Tributária da Cofins com a opção NCM (Parâmetros > Faturamento-Compras >Compra-Padrões). - Tipo de cálculo Cofins

Selecione se o cálculo da Cofins é por percentual ou valor. No caso de valor, deve ser preenchido também o campo Cofins de Pauta na tela de Detalhes da Variante. - % Cofins

Por padrão, a alíquota da Cofins é sugerida com base no regime tributário da empresa. Caso seja diferente para o NCM, informe o percentual. - %Cofins Crédito Lucro Real

Algumas empresas do lucro real realizam importação de mercadorias com alíquotas maiores de PIS e Cofins, porém podem se creditar de somente uma parte desse valor e o restante deve ser considerado como custo do produto.

Nesse campo, informe a alíquota para crédito da Cofins. Esse procedimento somente é necessário caso a alíquota do crédito seja menor que a alíquota que consta na nota; caso contrário, não há necessidade de informá-lo.

Importante:

Para que seja considerado esse percentual limite de crédito, é necessário também habilitar o parâmetro Considera alíquota PIS/COFINS Crédito definido no NCM (Parâmetros > Compras > Compras-Importação), para efeito na apuração dos créditos e no cálculo dos Custos?

Observe que esse parâmetro somente é exibido para empresas com regime Lucro Real.

- Sit Trib Cofins

- Clique na aba % Aproximado de Tributos e informe:

- % aproximado de tributos federais/estaduais/municipais de produtos nacionais

Aplicável apenas para casos de nota de entrada própria.

Informe, nas respectivas caixas, os percentuais para destaque e cálculo dos valores aproximados dos tributos sobre produtos nacionais, conforme a lei da transparência. Para apresentação na nota fiscal, o sistema avalia a origem do produto. - % aproximado de tributos federais de produtos importados

Aplicável apenas para casos de nota de entrada própria.

Informe o percentual para destaque e cálculo do valor aproximado dos tributos sobre produtos importados (Origem 0), conforme a lei da transparência. Para apresentação na nota fiscal, o sistema avalia a origem do produto.

- % aproximado de tributos federais/estaduais/municipais de produtos nacionais

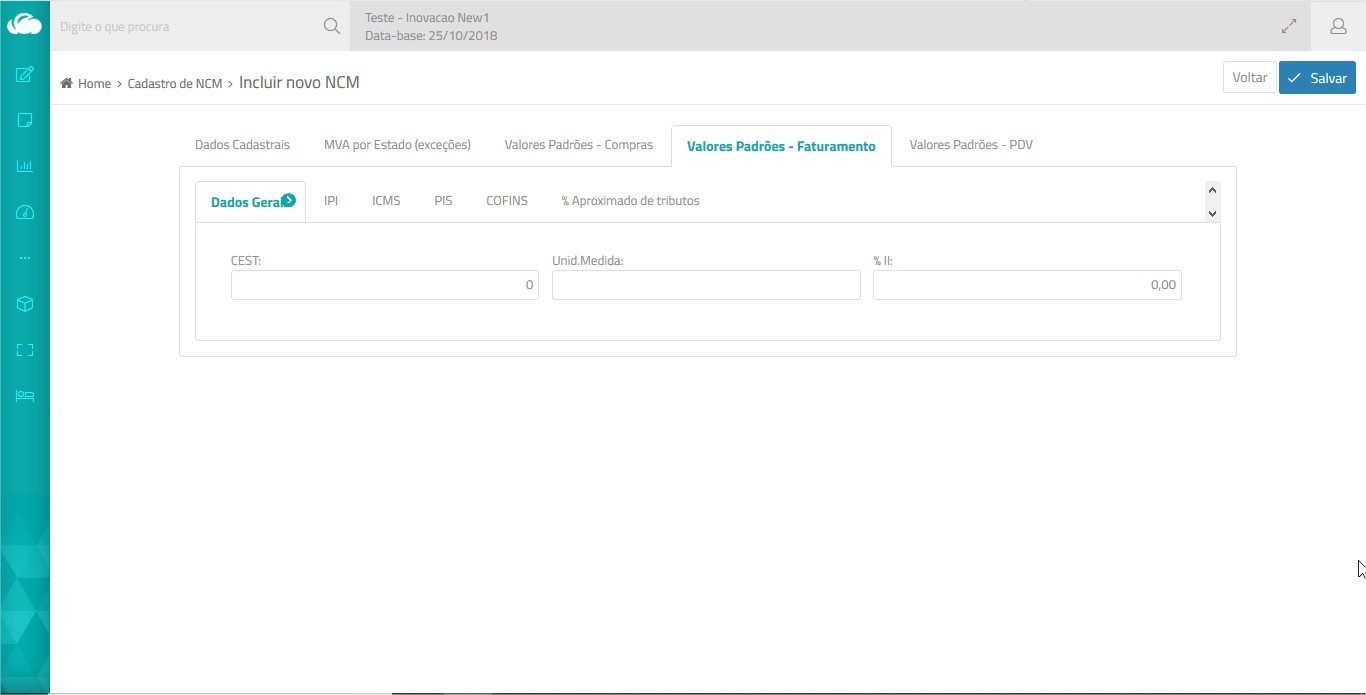

Nessa aba, podem ser configuradas as tributações para a operação de faturamento que a empresa mais utiliza. Para tratar outras operações de faturamento, podem ser criadas regras fiscais.

![]() Para configurar a tributação padrão de faturamento:

Para configurar a tributação padrão de faturamento:

- Clique na aba Dados Gerais e informe:

- CEST

Caso o NCM possua cálculo de MVA para algum estado, preencha o código do CEST – Código Especificador da Substituição Tributária. Esse código deve ser informado nos itens das notas fiscais que estiverem sujeitos à Substituição Tributária, mesmo que em operações anteriores ou posteriores. - Unidade de Medida (tributável) – preencher para notas de exportação (é possível definir também individualmente no cadastro do produto – aba Fatores de Conversão)

As empresas nas suas relações comerciais efetivam a negociação através de unidades de medidas já costumeiras no mercado. Tal linguagem mercantil facilita o entendimento entre as partes e agiliza o consenso na interação para a venda-compra da mercadoria. Tendo em vista a necessidade do fisco de padronização das unidades de medidas informadas nos documentos fiscais foi criado o campo de unidade tributável.É o caso, por exemplo, da unidade comercial ser acordada como “tonelada” e nos registros fiscais a unidade tributável ser adotada como “quilograma”. Com isso, conceituam-se a “Unidade Tributável” como sendo o padrão de medida adotado pelo fisco para determinado produto; e a “Unidade Comercial” aquela medida quantitativa que usualmente já vem sendo utilizada no ambiente da negociação (costume). Tais unidades devem ser vinculadas com o objetivo de alcançar a mesma quantidade envolvida na operação (exemplo: 01 (uma) tonelada representa 1.000 (mil) quilogramas).Desse modo, é importante observar que o valor unitário dessas grandezas não serão idênticos, pois o valor total bruto dos mercadorias consignado na NF-e é o mesmo para cada medida quantitativa: – 01 (uma) tonelada com preço de venda unitário de R$ 10.000,00 é o mesmo que 1.000 (mil) quilogramas com preço de venda unitário de R$ 10,00.Nas operações de exportação, a unidade de medida tributável é validada conforme a tabela da Unidade Tributável do Comércio Exterior (https://www.nfe.fazenda.gov.br/portal/listaConteudo.aspx?tipoConteudo=Iy/5Qol1YbE=). Caso não seja informada a unidade correta conforme a lista publicada pela Sefaz, a nota não será validada. - Fator de Conversão – preencher para notas de exportação (é possível definir também individualmente no cadastro do produto – aba Fatores de Conversão)

Informe o fator de conversão entre a unidade comercial e a unidade tributável, para que seja calculada a quantidade e o preço proporcional.

É possível habilitar o parâmetro Imprimir UM tributável do NCM na DANFE? (Parâmetros > NF Eletrônica) para apresentar ambas as unidades no Danfe. - %II

Campo previsto para eventual operação envolvendo importação de mercadorias.

- CEST

- Clique na aba IPI e informe:

- Sit. Trib. IPI

A situação tributária do IPI pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a saída de produtos pelo NCM, selecione a situação adequada. Configure também o parâmetro Situação Tributária do IPI com a opção NCM (Parâmetros > Faturamento-Compras >Faturamento-Padrões). - Tipo de cálculo IPI

Selecione se o cálculo do IPI é por percentual ou valor. No caso de valor, deve ser preenchido também o campo IPI de Pauta na tela de Detalhes da Variante. - %IPI

Se o tipo de cálculo for percentual, informe a alíquota. - Classe de enquadramento

Classe de enquadramento do IPI para Cigarros e Bebidas

Exemplo: Classe A → Bebidas “Quentes” ; 2204 / 2205 / 2206 / 2208; Art. 149 do Decreto 4.544/2002

Caso não informado, o sistema preenche com 999 – Outros. - Código de enquadramento

O código de enquadramento do IPI é validado nas situações de Imunidade, Suspensão, Isenção e Redução, consulte Anexo XIV da Nota Técnica 2015/002 para obter os códigos aplicáveis para cada situação.

Caso não informado, o sistema preenche 999 – Outros. - Incluir na BC ICMS

Marque essa caixa se o valor do IPI deva ser incluído na base de cálculo do ICMS. - Incluir na BC ICMS ST

Marque essa caixa se o valor do IPI deva ser incluído na base de cálculo do ICMS ST.

- Sit. Trib. IPI

- Clique na aba ICMS e informe:

- Sit Trib ICMS

Preencha esse campo, caso a empresa seja do regime normal. Selecione o CST ICMS mais utilizado para faturamento. - Sit Trib Simples

Preencha esse campo, caso a empresa seja do Simples Nacional. Selecione o CST ICMS mais utilizado para faturamento. - Modalid de determ BC ICMS

Selecione a modalidade da base de cálculo do ICMS. Essa informação é muito importante para agilizar o lançamento das notas. - % ICMS

O ERPFlex já sugere o %ICMS, considerando a alíquota interna do estado e as interestaduais. Se o %ICMS for diferente, informe a alíquota específica nesse campo. Exemplos: 25, 12, etc. - % Redução da BC ICMS

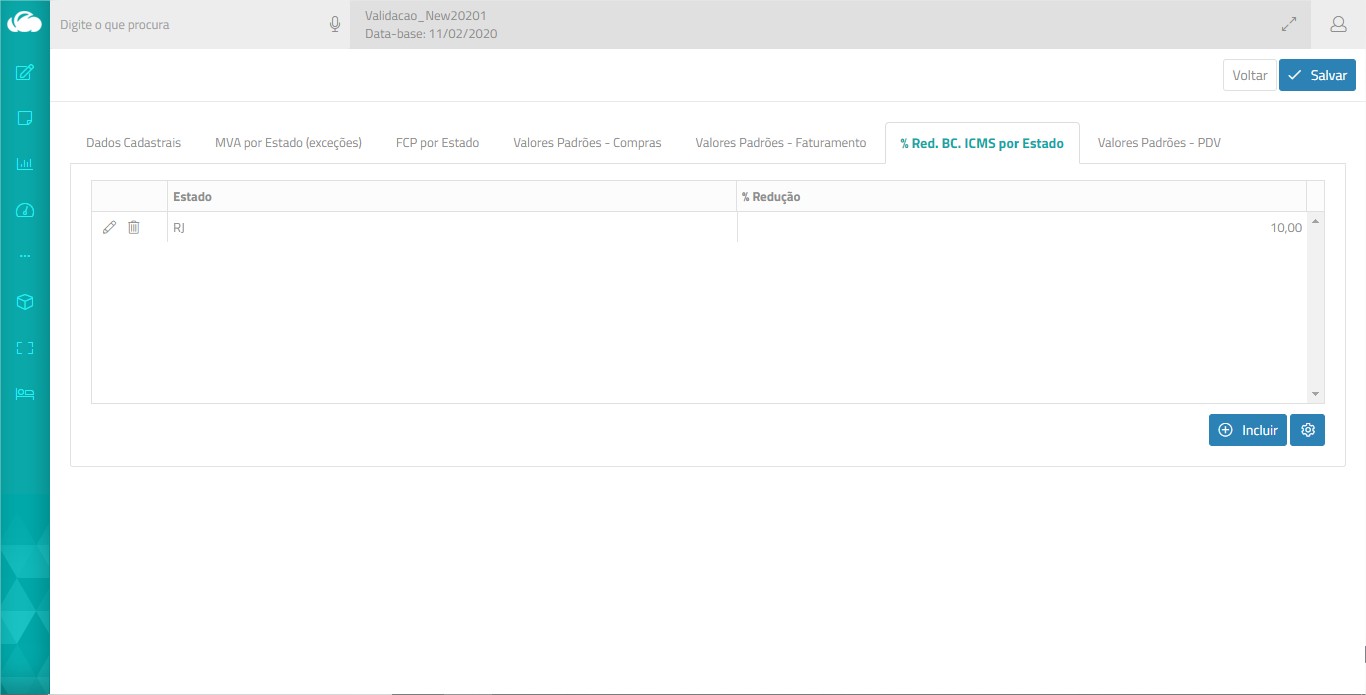

Caso haja o beneficio de redução da base para cálculo do ICMS, informe o percentual padrão. É possível definir o % Redução do ICMS por Estado.

Exemplo do cálculo:

Valor da operação: R$ 5.000,00

Alíquota aplicada: 12%

ICMS = R$ 5.000,00 x 12% = R$ 600,00

Base de cálculo reduzida em 20% = R$ 4.000,00

ICMS = R$ 4.000,00 x 12% = R$ 480,00 - Modalid de determ BC ICMS ST

É importante selecionar a modalidade da base de cálculo para o ICMS ST, se houver o cálculo. Essa informação é muito importante para agilizar o lançamento das notas. - % Redução de BC ICMS ST Padrão

Informe o percentual de redução da base de cálculo do ICMS ST, se houver. - % MVA Padrão

Informe o percentual do MVA original se for igual a todos os estados. No caso de operação interestadual, o ERPFlex fará o cálculo do ajuste do MVA.

- Sit Trib ICMS

- Clique na aba PIS e informe:

- Sit Trib PIS

A situação tributária do PIS pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a entrada de produtos pelo NCM, selecione a situação adequada. Além disso, configure o parâmetro Situação Tributária do PIS com a opção NCM (Parâmetros > Faturamento-Compras >Faturamento-Padrões). - Tipo de cálculo PIS

Selecione se o cálculo do PIS é por percentual ou valor. No caso de valor, deve ser preenchido também o campo PIS de Pauta na tela de Detalhes da Variante. - %PIS

Por padrão, a alíquota do PIS é sugerida com base no regime tributário da empresa. Caso seja diferente para o NCM, informe o percentual.

- Sit Trib PIS

- Clique na aba Cofins e informe:

- Sit Trib Cofins

A situação tributária da Cofins pode ser definida por: regra fiscal, NCM ou parâmetro.

Caso opte por classificar a entrada de produtos pelo NCM, selecione a situação adequada. Além disso, configure o parâmetro Situação Tributária da Cofins com a opção NCM (Parâmetros > Faturamento-Compras >Faturamento-Padrões). - Tipo de cálculo Cofins

Selecione se o cálculo da Cofins é por percentual ou valor. No caso de valor, deve ser preenchido também o campo Cofins de Pauta na tela de Detalhes da Variante. - % Cofins

Por padrão, a alíquota da Cofins é sugerida com base no regime tributário da empresa. Caso seja diferente para o NCM, informe o percentual.

- Sit Trib Cofins

- Clique na aba % Aproximado de Tributos e informe:

- % aproximado de tributos federais/estaduais/municipais de produtos nacionais

Informe, nas respectivas caixas, os percentuais para destaque e cálculo dos valores aproximados dos tributos sobre produtos nacionais, conforme a lei da transparência. Para apresentação na nota fiscal, o sistema avalia a origem do produto. - % aproximado de tributos federais de produtos importados

Informe o percentual para destaque e cálculo do valor aproximado dos tributos sobre produtos importados, conforme a lei da transparência. Para apresentação na nota fiscal, o sistema avalia a origem do produto.

- % aproximado de tributos federais/estaduais/municipais de produtos nacionais

Essa aba permite cadastrar os percentuais de redução da base de cálculo de ICMS por estado, agilizando a montagem da nota fiscal quando existir esse benefício fiscal. Ao gerar uma nota fiscal, utilizando um CST de ICMS (20, 70) que possua redução, o percentual já será carregado conforme o estado do cliente.

Em caso de vendas interestaduais para Consumidor Final, na aba ICMS em Operações Interestaduais, também irá considerar a redução para o cálculo da partilha.

![]() Para incluir um estado com percentuais de redução:

Para incluir um estado com percentuais de redução:

-

- Na aba % Red. BC ICMS por Estado, clique no botão Incluir.

- No campo Estado, selecione o estado com redução.

- No campo % Redução de ICMS, informe o percentual para cálculo.

- Clique em OK.

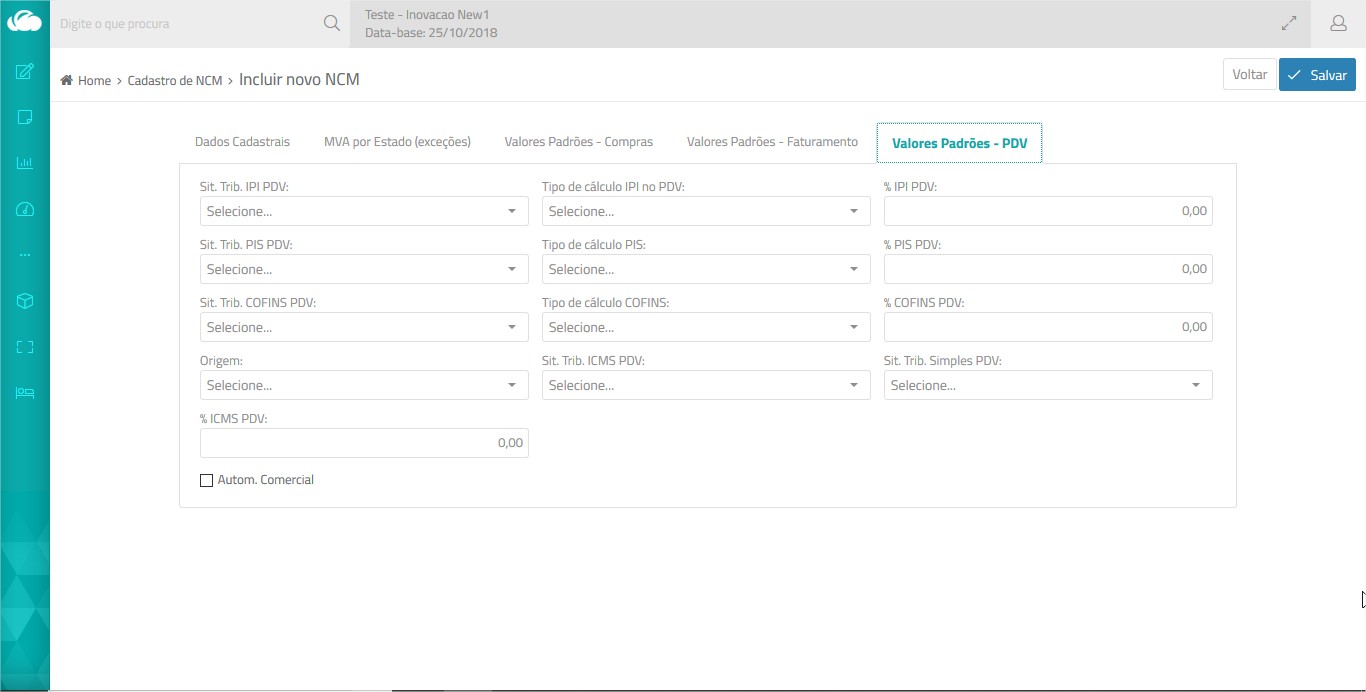

Essa aba é destinada exclusivamente à configuração das tributações para geração da NFC-e (Nota Fiscal de Consumidor Eletrônica, modelo 65) e do CF-e-SAT (Cupom Fiscal Eletrônico, modelo 59), por meio da integração com o aplicativo Zanthus. Ambos substituem a nota fiscal de venda a consumidor, modelo 2, e o cupom fiscal emitido por ECF.

![]() Para configurar a tributação para a NFC-e e do CF-e-SAT:

Para configurar a tributação para a NFC-e e do CF-e-SAT:

- Clique na aba Valores Padrões – PDV e informe:

- Sit. Trib. IPI PDV

Selecione a situação tributária do IPI desse NCM. - Tipo de cálculo IPI no PDV

Selecione a opção percentual. - %IPI

Se aplicável, informe a alíquota do IPI. - Sit Trib PIS PDV

Selecione a situação tributária do PIS. - Tipo de cálculo PIS

Selecione a opção percentual. - %PIS

Informe a alíquota do PIS. - Sit Trib Cofins PDV

Selecione a situação tributária da Cofins. - Tipo de cálculo Cofins

Selecione a opção percentual. - %Cofins

Informe a alíquota da Cofins. - Origem

Selecione a origem para NCM. - Sit Trib ICMS PDV

Preencha esse campo, caso a empresa seja do regime normal. Selecione o CST de ICMS para o NCM. - Sit Trib Simples

Preencha esse campo, caso a empresa seja do Simples Nacional. Selecione o CST de ICMS para o NCM. - % ICMS PDV

Preencha com a alíquota de ICMS para o NCM.

- Sit. Trib. IPI PDV

Sempre que modificar as definições dessa aba, marque também a caixa Autom. Comercial para que sejam integradas novamente ao Zanthus.

Aplicar FCP

O FCP – Fundo de Combate à Pobreza é um instituto previsto na Constituição Federal, no Art. 82 do Ato das Disposições Constitucionais Transitórias (ADCT) destinado a minimizar o impacto de desigualdades sociais entre os Estados brasileiros.

O FCP pode ser aplicável, conforme o NCM, nas operações internas dos estados e também em operações interestaduais quando existir cálculo da substituição tributária.

Como aplicar um mesmo percentual de FCP para diferentes NCMs:

- Acesse Cadastros > Configurações Fiscais > NCM.

- Clique nas caixas à frente dos NCMs para marcar os que possuem a mesma alíquota de FCP. Se desejar selecionar todos, utilize o botão Marcar Todos.

- Clique no botão Aplicar FCP..

- Na janela de aplicação, marque os estados que possuem o mesmo percentual de FCP .

- Preencha a alíquota de FCP e clique no botão Gravar.

- Para conferir o percentual aplicado, edite o NCM e clique na nova aba FCP por estado.

- Se necessário remover os percentuais, marque a caixa de Excluir na coluna Opções e clique em Gravar.

Importante:

O ERPFlex já envia o percentual de FCP padrão para os estados Rio de Janeiro, Alagoas e Piauí. Caso não sejam aplicáveis aos produtos da empresa, edite a tabela de FCP e os remova:

- RJ – 2%

- AL – 1%

- PI – 1%

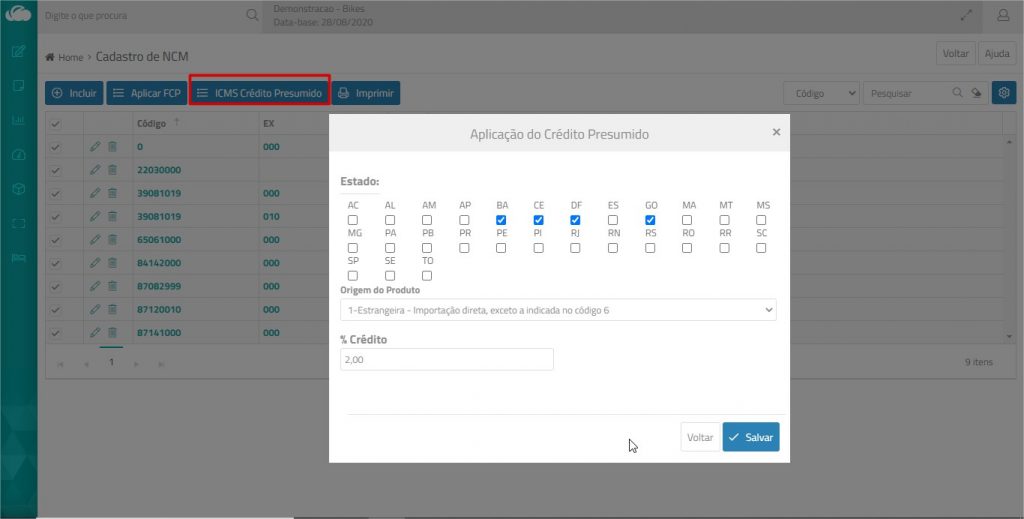

ICMS Crédito Presumido

O crédito presumido ou crédito outorgado é um mecanismo utilizado pelos estados para desonerar o contribuinte da carga tributária incidente nas operações praticadas. Descarta-se o crédito proveniente das entradas de mercadorias tributadas pelo ICMS no seu estabelecimento. E aplica-se uma “presunção de crédito” de ICMS sobre valores apurados com base nas operações efetuadas pelo contribuinte.

Com esse benefício fiscal, os estados também atraem empresas para se instalarem em seus territórios e, de forma indireta, aumentam sua arrecadação. Ou seja, é uma maneira de conceder incentivo ou benefício fiscal a determinados produtos ou ramo de atividade.

Exemplo:

| Crédito na Compra | 0,00 |

| Valor das Saídas Interestaduais Tributadas | 100.000,00 |

| %Crédito Presumido de ICMS | 4% |

| Crédito Presumido a ser usado na Apuração | 100.000,00 X 4%. = R$ 4.000,00 |

Como aplicar uma mesma alíquota de crédito presumido de ICMS para vários estados:

- Acesse Cadastros > Configurações Fiscais > NCM.

- Clique nas caixas à frente dos NCMs para marcar os que possuem a mesma alíquota de crédito presumido de ICMS. Se desejar selecionar todos, utilize o botão Marcar Todos.

- Clique no botão ICMS Crédito Presumido.

- Na janela de aplicação, marque os estados que possuem a mesma alíquota.

- Selecione a origem do produto para aplicação.

- Preencha a alíquota e clique no botão Gravar.

- Para conferir o percentual aplicado, edite o NCM e clique na aba Crédito Presumido de ICMS.

- Se necessário remover os percentuais, marque a caixa de Excluir na coluna Opções e clique em Gravar.

Importante:

Para que o esse cálculo de crédito seja adotado, deve ser habilitado o parâmetro Optar por crédito presumido de ICMS (Parâmetros > Vendas).

Veja também

Parâmetros Envolvidos