No caso de empresas com Regime de Tributação do Lucro Presumido, o processo é cumulativo e no caso do Lucro Real, o processo é não cumulativo.

No lucro real, os créditos são calculados utilizando-se as alíquotas de 1,65% (PIS) e 7,6% (Cofins) mesmo que o Fornecedor tenha pago as alíquotas do regime cumulativo, 0,65% e 3%, ou menos ainda, do SIMPLES. Ou seja, o que se faz é calcular a Base de Cálculo somando as Notas de Vendas de produtos e serviços e subtraindo-se as notas que dão direito a crédito (CST PIS/Cofins = 50), sobre essa Base de Cálculo aplicam-se as alíquotas de 1,65% e 7,6%. As Notas de Compra com CST 70 não geram crédito.

Com relação a essa questão de Crédito do PIS/Cofins as Leis numero 10.637 de 2002 e 10.833 de 2003 definem os seguintes fatos que podem ser subtraídos da Base de Cálculo, ou seja, permitem o crédito:

- Produtos de Revenda

- Material de Embalagem

- Produtos e Serviços aplicados ou consumidos na geração da receita

- Energia Elétrica, deduzida a parte gasta na administração

- Aluguel de imóvel, máquinas e equipamentos

- Depreciação de imóveis, máquinas e equipamentos

- Devoluções de vendas

Por outro lado os seguintes valores de Receita não são somados na Base de Cálculo, tanto no Cumulativo como no Não-Cumulativo:

- Vendas canceladas

- IPI

- ICMS-ST

- Vendas isentas ou com alíquota zero

- Descontos incondicionais

- Lucros e dividendos de investimentos computados como receita

- Vendas de bens do ativo permanente

De qualquer forma, TODAS as empresas de Lucro Presumido e Lucro Real estão obrigadas a entregar o SPED Contribuições. Para as de Lucro Presumido (PIS/Cofins Cumulativo) se envia apenas as Notas de Saída, pois neste caso não existem os créditos.

Essas empresas devem atentar para os seguintes detalhes na digitação de suas Notas Fiscais:

- Todas as Notas que vão entrar no SPED devem ser digitadas a partir dos botões Faturamento e Compras. As Notas digitadas a partir dos botões Receitas e Despesas não entram no SPED Contribuições. Esse ponto ainda precisa ser estudado, pois existem Receitas para as quais é devido PIS/Cofins como Receitas de Aluguel de Imóveis, Receitas Financeiras, Juros sobre Capital Próprio, Venda de ativos imobilizados que são digitadas através do botão Receitas.

- Todas as notas devem ter o campo do numero da NF-e preenchido.

- Evite misturar na mesma nota Serviço e Produto, pois no SPED não está prevista a nota conjugada.

- Preencha corretamente os campos de CFOP, os CSTs do PIS e do Cofins e todas as alíquotas, pois são os campos mais criticados pelo PVA.

- O Cadastro Fornecedores tem que estar correto porque o ERPFlex pega o Código do Município desse cadastro e a chave da NF-e gerada pelo sistema do Fornecedor contém esse código e o PVA verifica se os dois são iguais.

- O modelo da Nota Fiscal, tanto de Entrada como de Saída deve estar correto (Tabela 4.1.1, que consta deste Manual).

- O prazo para a transmissão é sempre o décimo dia útil do segundo mês subsequente. Por exemplo, o SPED Contribuição referente às notas de Janeiro deve ser enviado antes do dia 14 de Março.

- Os registros gerados pelo Sistema de Automação Comercial também serão enviados, de forma acumulada por produto. Caso a empresa não utilize o ZANTHUS ou PDVFlex, ou seja, se os cupons não foram gravados automaticamente no ERPFlex, deve-se importá-los a partir dos arquivos gravados no ECF (registros E14 e E15, tanto Produtos -NF Paulista, como Serviços – Nota Fiscal Paulistana) com um programa disponível no menu Específicos.

- O arquivo enviado precisa ser guardado pelo emitente durante 5 anos juntamente com o Recibo de Transmissão.

O arquivo do PIS/Cofins é composto de vários blocos:

Bloco 0 – Abertura, Identificação e Referências

Bloco A – Bloco das notas fiscais de Serviço, ou seja, cujos Modelos de Nota é 00.

Bloco C – Bloco das Notas Fiscais de Produtos. Modelos 01, 1B, 2d, 04 e 55.

Bloco D – Bloco das Notas de Serviços que pagam ICMS (Energia Elétrica, Comunicações e Transporte).

Bloco F – Demais Documentos e Operações. Aqui entram as Receitas de Aluguel de Imóveis, Financeiras, Juros sobre Capital Próprio e Venda de ativos imobilizados.

Bloco M – Esse é o Bloco das Apurações dos valores a pagar de PIS/Cofins. No ERPFlex esse Bloco não é gerado automaticamente pelo PVA, pois essa rotina não está funcionando.

Bloco P – Esse Bloco trata da Contribuição do INSS devido sobre o Faturamento (Desoneração da Folha de Pagamento), recentemente decretado para certos segmentos, como Tecnologia da Informação, Calçados, Moveis, Têxtil e, agora, muitos outros. É por isso que esse SPED mudou de nome, de PIS/Cofins para Contribuição. Ou seja, esse Bloco não tem nada a ver com PIS/Cofins, apenas com o INSS. O P é de Previdência.

Bloco 1 – Trata saldos de creditos de operações extemporâneas (de outros períodos). O ERPFlex não trata.

Bloco 9 – Encerramento do arquivo com os totais de registros.

O ERPFlex ainda não tem no SPED Contribuição as rotinas específicas para empresas fornecedoras de Energia Elétrica, Serviços de Comunicações e Telecomunicações, Gás, Água, qualquer serviços de Transportes, Cupom Eletrônico modelo 59, e não trata os Blocos F, P e 1. Também não trata produtos que tem um cálculo de PIS/Cofins pelo regime monofásico (cálculo por Unidade de Medida de Produto), a saber: farmacêuticos, de perfumaria, de toucador, veículos, autopeças, pneus, combustíveis, bebidas frias e embalagens para bebidas. E não trata empresas da Zona Franca de Manaus.

Os registros tratados atualmente são os seguintes (são 181 ao todo, o ERPFlex está tratando 49):

Registro 0000- Contem dados da Empresa buscados no Cadastro (tabela EA1) como o Nome, CNPJ, UF, e na tela inicial do programa de Geração, tais como a Data Inicio e Data Fim.

Registro 0001- É o registro que indica se o Bloco tem movimento.

Registro 0100- Dados do Contabilista. Essas informações são buscadas na tela inicial.

Registro 0110: Regime de Apuração da Contribuição Social e de Apropriação de Crédito.

O COD_INC_TRIB (indicador de incidência tributária) indica se o regime de tributação da empresa vai pelo PIS/Cofins Não-Cumulativo (Lucro Real)->código 1 ou pelo Cumulativo (Lucro Presumido ou Simples)-> código 2 ou ainda por ambos, código 3.

O campo IND_APRO_CRED (indicador de método de apropriação de crédito) indica o credito do regime Não-Cumulativo é pelo método de Apropriação Direta (código 1) ou pelo método de Rateio Proporcional (código 2) O ERPFlex adota 1.

O campo COD_TIPO_CONT (tipo de Contribuição) indica se a contribuição do período é exclusivamente pela alíquota básica (código 1) ou se é por alíquotas específicas, ou seja, diferenciadas e/ou por unidade de medida de produto (código 2). O ERPFlex adota o 1.

E por ultimo o campo IND_REG_CUM (indicador de critério de apuração) indica se a apuração, no caso do regime cumulativo, é pelo Regime de Caixa (código 1), pelo de Competência (código 2) ou Competência Detalhada (código 9). O ERPFlex adota o 9.

Registro 0111- não vai pois o IND_APRO_CRED não é 2. Mas é dúvida.

Registro 0140- Tabela de Cadastro de Estabelecimento: dados da empresa buscadas na Tabela EA1. Repete dados do 0000 como nome e CNPJ. Mas é um para cada estabelecimento.

Registro 0150- Tabela de Cadastro do Participante: cadastro de todos os Fornecedores e Clientes que realizaram operações com a empresa, inclusive as pessoas físicas que compraram via Cupom Fiscal. Neste último caso está dispensado a informação do CPF. Não pode entrar Participante que não teve movimento no período. Os dados vem do SA1.

Registro 0190- Unidades de Medida, com código e descrição. Baseado na tabela SB1_UM.

Registro 0200- Produtos e Serviços: No ERPFlex a diferença entre um Produto e um Serviço está no fato que Produto passa normalmente pelo estoque e Serviço é lançado diretamente em despesa. Isso dá uma certa confusão pois compras e vendas (mais raros) de alguns materiais de consumo são cadastrados no ERPFlex como Serviços mas como são adquiridos com Notas Fiscais precisam ser lançados como Produtos, pois no EFD de ICMS/IPI e mesmo no PIS/Cofins há necessidade de informar esses tributos. Lembre porem que agora pode lançar a compra de um produto sem que ele passe pelo estoque, bastando que se coloque na janela do item o numero de uma OS. É certo que por se tratar de material de consumo não geram crédito, mas precisam constar principalmente do EFD de ICMS/IPI e neste caso há necessidade de se informar os valores de ICMS e IPI.

As seguintes informações são gravadas neste registro:

O Tipo_Item, é o nosso Tipo Fiscal.

O Cod_NCM.

O Código EX, conforme a TIPI.

O Código do Gênero do Item de Mercadorias e Serviços (Cod_Gen), são os dois primeiros dígitos do NCM, mas cada um tem uma descrição própria.

Registro 0205: Grava-se as alterações havidas nas Descrições dos Produtos no período.

Registro 0400: Grava-se as Naturezas especificas do usuário digitadas no Campo Natureza da Operação na aba Totais de Produtos e Serviços das telas de Faturamento e Compras.

Registro 0450: informação complementar do documento fiscal.

Registro 0500- Este registro contem as Contas Contábeis citadas nos registros de Vendas, como por exemplo, no C170. Lembrando que o ERPFlex utiliza o Plano Referencial do ECD e que a conta de cada produto e serviço é definida na opção “De/Para Contas SPED com Contas ERPFlex”. Esse registro por ora não está sendo gravado.

Registro 0600- Centros de Custos. Também não é gravado pois depende do 0500.

Registro 0990: Contem a quantidade de registros do Bloco O.

Registro A001: Abertura do Bloco A, contem 1 se houver movimentos.

Registro A010: CNPJ do estabelecimento. No ERPFlex emite-se separadamente um arquivo para cada empresa cadastrada.

Registro A100: Cabeçalho da Nota Fiscal de Serviços. A identificação se uma nota é de Serviços (paga ISS e não paga ICMS) ou de Produtos é feita pelo campo Modelo de Nota Fiscal e não pelo tipo de Produto/Serviço (campo SB1_ATUEST). O Modelo de Nota Fiscal consta da Tabela 4.1.1 do manual. Como lá não tem um Modelo para Nota Fiscal de Serviço, no caso do ERPFlex adota-se o código 00. Dois detalhes: serviços de Transporte e de Comunicação pagam ICMS. Bem como Energia Elétrica, que é considerada um produto. Se a Nota for Conjugada (parte é ICMS, parte é ISS) cada parte é considerada como uma Nota a parte. Este registro contem os valores totais da nota e os seus impostos. NF de saída devem ser registradas, independente se tributadas de PIS/Cofins. Notas de Entrada, somente se gerarem creditos de PIS/Cofins. Para empresas de Lucro Presumido, não se grava as Notas de Entrada. Cupons Fiscais de Serviço (NF Paulistana) não entram neste bloco, entram no Bloco C400.

Registro A110: Complemento do documento

Registro A111: Processo referenciado

Registro A170: corresponde a cada item da nota com todos os seus valores. No ERPFlex o campo código do item pode ser a própria Descrição, pois o código não é campo obrigatório.

Registro A990: Encerra o Bloco A, com o total de seus registros.

Registro C001: Abre o Bloco C e contem 1 se houver movimento neste Bloco.

Registro C010: CNPJ do estabelecimento que conterá registros neste Bloco.

Registro C100: Cabeçalho da Nota, caso o Modelo seja 01, 1B, 04 e 55, que são as NFs manuais e eletrônicas de mercadorias. NF de saída devem ser registradas, independente se tributadas de PIS/Cofins, mas apenas se forem de Receitas. Notas de Entrada, somente se gerarem creditos de PIS/Cofins, ou seja, para empresas de Lucro Presumido, não se grava as Notas de Entrada, a não ser que haja notas de entrada de emissão própria (importação). Mas elas são gravadas no EFD Fiscal de ICMS/IPI. Contem os valores totais da Nota.

Registro C170: Item da Nota. Contem os dados de cada item da Nota.

Registro C490: Emissão de ECF, seja de Produtos, seja de Serviços. Período e Modelo de Nota.

Registro C491: Valor total por Item do PIS

Registro C495: Valor total por Item do Cofins

Registro C990: Encerramento do Bloco C. Quantidade de registros deste Bloco.

Registros D001/D990: Transporte e Comunicação. Não tratado.

Registro F001: Abertura do Bloco F .

Registro F010: Identificação do Estabelecimento

Registro F100: Receitas de Alugueis, Financeiras e outras para as quais não se emite Nota Fiscal

Registro F550: Consolidação por CST e Alíquota

Registro F600: Valores de PIS e Cofins retidos nas Notas de Serviços.

Registro F990: Encerramento do Bloco C. Quantidade de registros deste Bloco

Registro M001: Abertura do Bloco M.

Registro M100/M500: Credito de PIS: Separar conforme 4.3.6. Usamos somente campo COD_CRED = 101

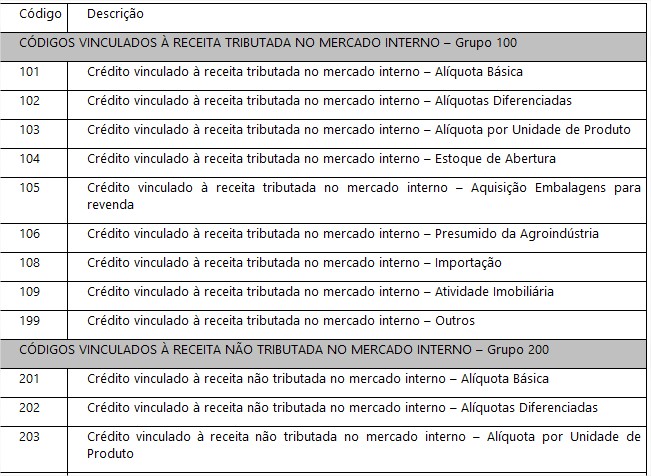

4.3.6 – Tabela Código de Tipo de Crédito:

OBS: A ser utilizada na codificação dos tipos de crédito apurado no período (Bloco M), ou de controle de créditos de períodos anteriores (Bloco 1).

O campo IND_CRED_ORI é 0 (zero)

A alíquota do PIS é o da empresa que está gerando o SPED e não do Fornecedor, pois consideramos que a BC é igual à soma das Vendas menos as Compras, independente do Regime do Fornecedor.

Os campos 9, 10 e 11 ficam zerados.

No campo 15 fica o saldo a ser usado no mês seguinte e informado na tela inicial

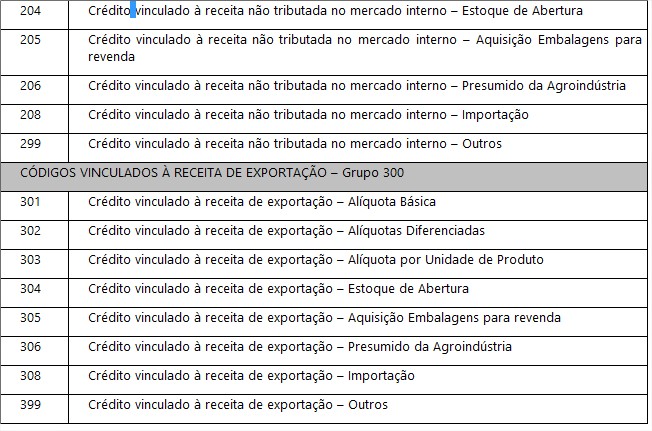

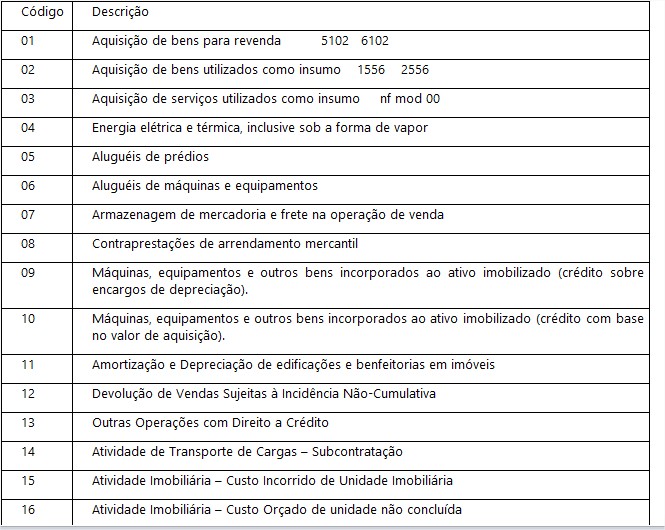

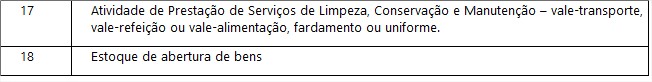

Registro M105/M505: Detalhamento da Base d e Cálculo do Crédito do PIS/Cofins. Aqui é um registro para cada CST (50 a 66). Praticamente somente usaremos o 50. Poderemos até ter o 51, mas os demais é difícil. Mas este registro ainda tem que ser separado de acordo com a Base de Cálculo de Crédito (tabela 4.3.7).

4.3.7 – Tabela Base de Cálculo do Crédito: CST 50

OBS: A ser utilizada na codificação da base de cálculo dos créditos apurado no período, no caso de escrituração de registros referentes a documentos e operações geradoras de crédito, nos Blocos A, C, D, F e 1 (Créditos extemporâneos).

E também de acordo com o CST do PIS/Cofins.(50 a 66)

E aqui tem que separar nos campos 05,06, 07 as Bases de Cálculo das Notas de Compras Cumulativas (campo 05) e Não-Cumulativa (NC-campo 06).

Registro M200/M600: Consolidação do PIS. Aqui é feita a apuração o valor da Contribuição menos os Créditos, menos os valores retidos. E nesse registro se separa os valores Cumulativos e Não-Cumulativos. Como o ERPFlex não prevê o caso de uma mesma empresa ter os dois casos, quando um grupo de campos tem valor, o outro fica zerado. No final tem a soma dos dois.

Registro M210/M610: Detalhamento por CST e Alíquota do PIS/Cofins.

Neste registro separa-se no campo 02 COD_CONT por Código de Contribuição Social Apurada, tabela 4.3.5 abaixo. O ERPFlex trata os códigos 01 e 51 dependendo se a empresa é Lucro Presumido ou Real.

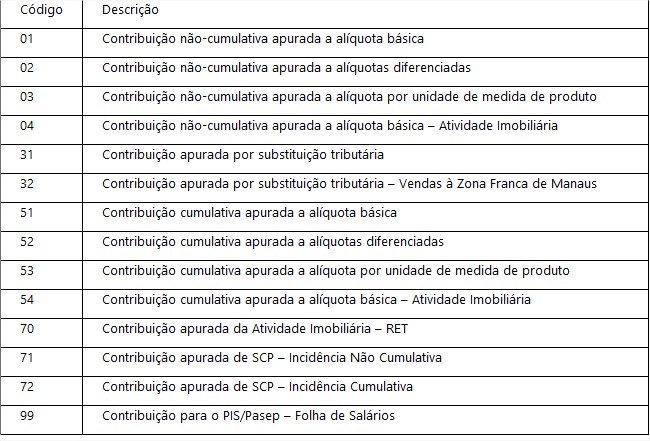

4.3.5 – Tabela Código de Contribuição Social Apurada:

OBS: A ser utilizada na codificação dos tipos de contribuição apurada no período, no caso de ser preenchido registro de apuração da contribuição, ou de ajustes, no Bloco M

Registro M400/M800: Receitas isentas

Registro M410/M810: Detalhamento das Receitas Isentas

Registro M990: Encerramento do Bloco M. Quantidade de registros deste Bloco.

Registro 1001: Valores extemporâneos, retenções.

Registro 1300: PIS Controle do uso das retenções. Parece que LP não precisa

Registro 1700: Cofins Controle do uso das retenções

Registro 1900:

Registro 1990: : Encerramento do Bloco. Quantidade de registros deste Bloco.

Registros 9001/9900/9990/9999: Somente totais de quantidade de registros.