A partir de 1º/01/2016 – Mudanças na Nota Fiscal Eletrônica (Danfe)

Partilha do ICMS entre os Estados

A Emenda Constitucional 87/15 altera a forma de repartição do ICMS entre os Estados de Origem e Destino da mercadoria, introduzindo o Diferencial de Alíquotas nas operações de venda para não contribuintes. O objetivo é beneficiar o Estado que recebe a mercadoria (destinatário), visto que antes o imposto ficava todo para o Estado remetente. Dessa forma, proporciona melhor equilíbrio e equipara as operações de vendas interestaduais para não contribuintes às operações de vendas interestaduais com contribuintes, em que o Diferencial já era cobrado.

A responsabilidade pelo recolhimento do diferencial de alíquota será determinada pela condição do destinatário. Quando este for contribuinte do ICMS, será o responsável pelo recolhimento, quando não for, caberá ao remetente esta responsabilidade.

Para não impactar de forma repentina a arrecadação dos Estados remetentes, a EC 87/15 estabelece que essa mudança será gradual, conforme art. 99 do ADCT:

Art. 99. Para efeito do disposto no inciso VII do § 2º do art. 155, no caso de operações e prestações que destinem bens e serviços a consumidor final não contribuinte localizado em outro Estado, o imposto correspondente à diferença entre a alíquota interna e a interestadual será partilhado entre os Estados de origem e de destino, na seguinte proporção:

I – para o ano de 2015: 20% (vinte por cento) para o Estado de destino e 80% (oitenta por cento) para o Estado de origem;

II – para o ano de 2016: 40% (quarenta por cento) para o Estado de destino e 60% (sessenta por cento) para o Estado de origem;

III – para o ano de 2017: 60% (sessenta por cento) para o Estado de destino e 40% (quarenta por cento) para o Estado de origem;

IV – para o ano de 2018: 80% (oitenta por cento) para o Estado de destino e 20% (vinte por cento) para o Estado de origem;

V – a partir do ano de 2019: 100% (cem por cento) para o Estado de destino.

Até o ano de 2019, o valor do diferencial de alíquota relativo às operações destinadas a não-contribuintes do imposto será repartido entre os Estados envolvidos. Essa mudança gradual é bem fácil de lembrar, pois de um ano para outro a mudança será sempre de 20%.

Fundo de Combate à Pobreza

O Fundo de Combate à Pobreza, também conhecido como FCP ou FECP, representa um adicional do ICMS de no máximo 2% nas operações com determinados produtos (definidos na legislação de cada estado).

Esse adicional deve ser aplicado em todas as operações com estes produtos, seja na venda por contribuintes do estado onde o FCP está instituído, vendas interestaduais com Substituição Tributária ou na compra por contribuintes do ICMS para uso e consumo, onde eles recolhem o FCP e agora, a partir de 2016, na venda para não contribuintes onde o recolhimento será de responsabilidade do destinatário.

Esse valor será recolhido para o estado de destino que tiver o FCP instituído e deverá ser destacado na Nota Fiscal Eletrônica, inclusive.

Observação: Não há partilha do FCP, o seu recolhimento será apenas para a UF de destino.

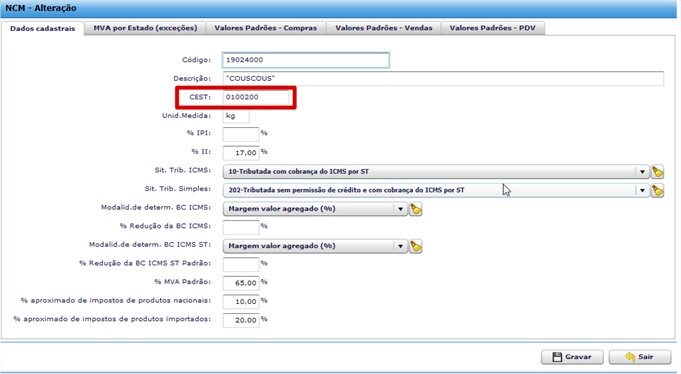

CEST

Outra novidade apresentada da NF-e é o CEST – Código Especificador da Substituição Tributária, que estabelece uma sistemática de uniformização e identificação das mercadorias e bens passíveis de sujeição aos regimes de substituição tributária e de antecipação de recolhimento do ICMS com o encerramento de tributação, relativos às operações subsequentes, conforme definições do Convênio ICMS 92, de 20 de agosto de 2015.

O novo código (CEST) deverá ser informado nos itens das notas fiscais que estiverem sujeitos a Substituição Tributária, mesmo que em operações anteriores ou posteriores.

A partir de 01º/04/2016 este código será obrigatório. Na Nota Técnica 2015.003, constam as regras de validação que serão implantadas futuramente e que irão implicar na rejeição das notas que tiverem valor de ST em algum item e este não tiver o CEST informado.

A lista dos códigos CEST está disponível no anexo I da Nota Confaz S/N de 20/10/2015.

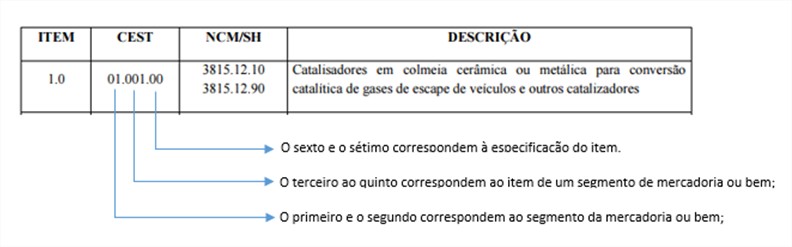

O CEST é composto por 7 (sete) dígitos, conforme explicação abaixo:

Observa-se que o CEST está relacionado ao NCM (Nomenclatura Comum do Mercosul).

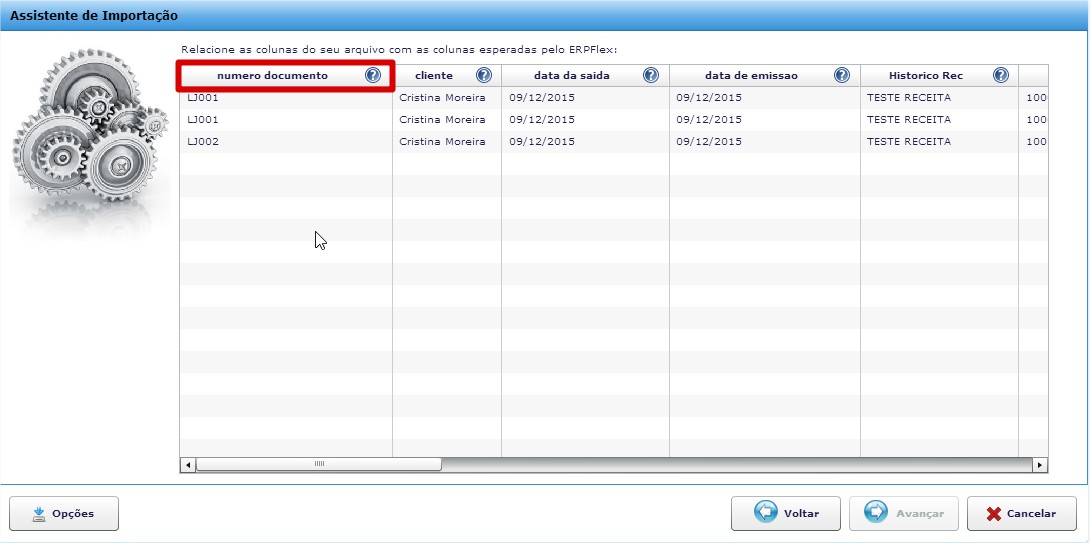

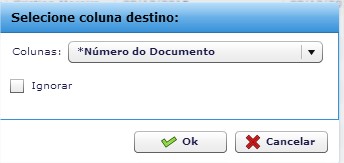

Mudanças no ERPFlex

Conheça a seguir as alterações implementadas no ERPFlex para atender a esse novo leiaute do XML da NF-e.

- Cadastro do NCM com o código CEST – informar manualmente o código do CEST :

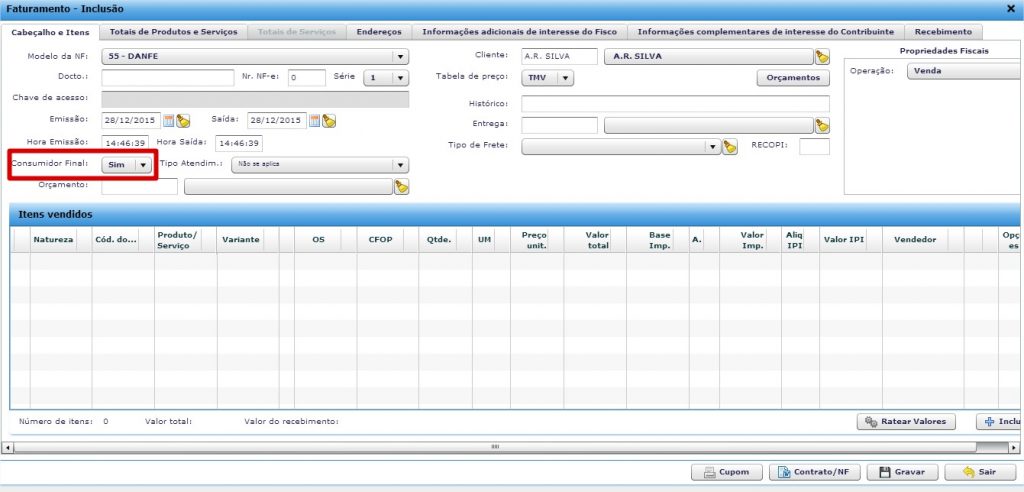

- Tela Faturamento – Ao informar no cabeçalho que o cliente é um consumidor final e se, no Cadastro do Cliente, o campo Situação do ICMS estiver preenchido com Não Contribuinte de ICMS, o sistema fará o cálculo automático.

No exemplo a seguir vamos selecionar um cliente que é consumidor final do estado do Ceará;

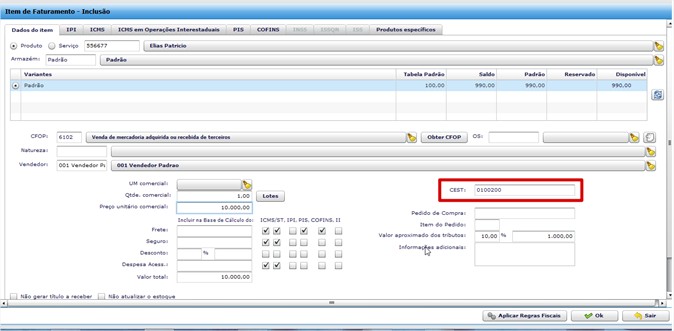

- Ao selecionar o item podemos ver que o ERPFlex leva a informação para o campo CEST. Caso não tenha informado no cadastro do NCM também é possível fazer o preenchimento direto na tela de faturamento;

-

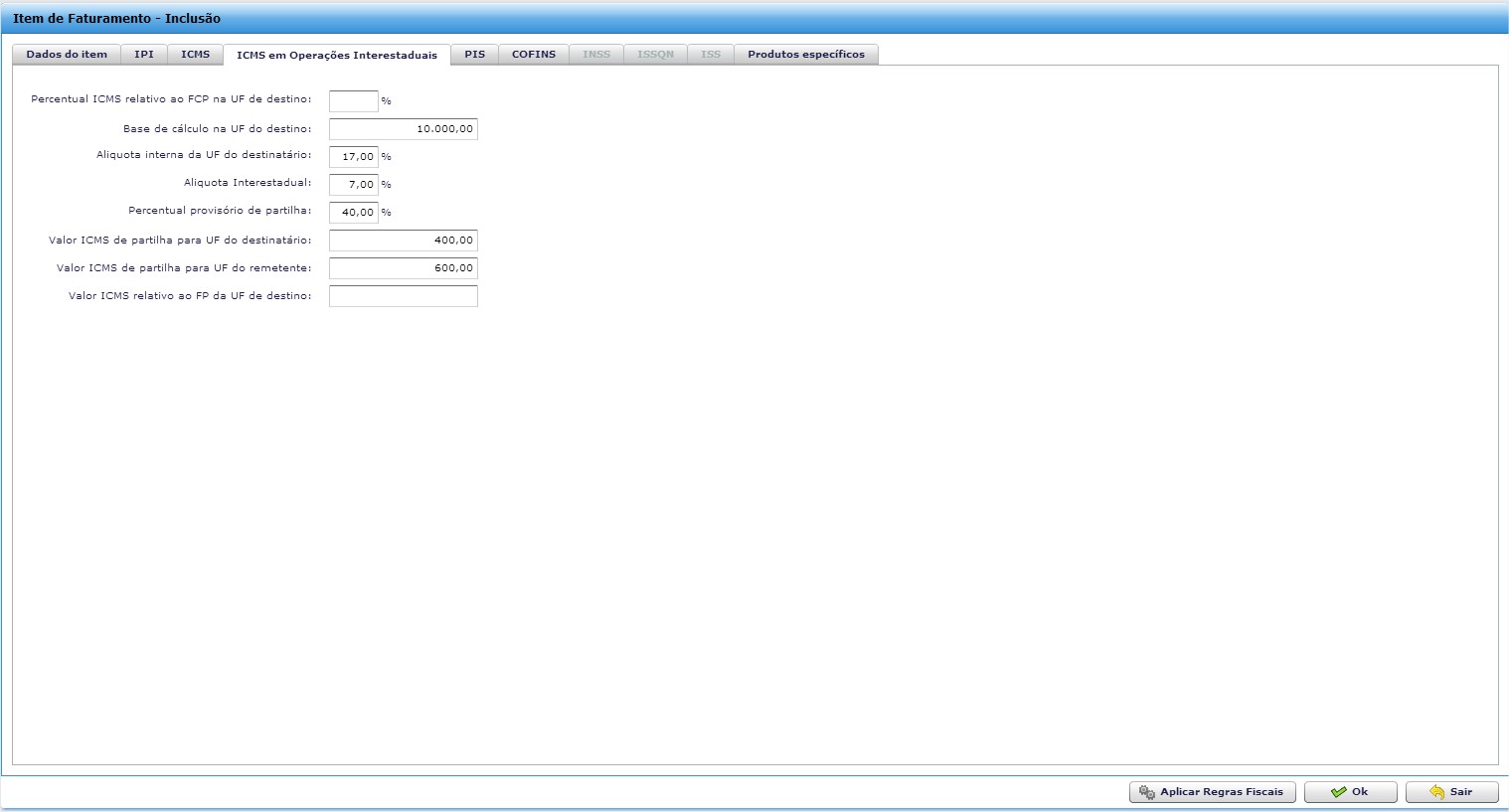

A nova aba “ICMS em Operações Interestaduais” traz as informações pertinentes ao diferencial de alíquota do ICMS:

| Campos | Descrição |

| Percentual ICMS relativo ao FCP na UF de destino | Na prática, o FCP – Fundo de Combate à Pobreza representa um adicional do ICMS de no máximo 2% nas operações com determinados produtos (definidos na legislação de cada estado). |

| Base de Cálculo na UF de destino | Será carregado o valor da base de calculo do ICMS. Obs.: Caso tenha alguma necessidade de alterar o valor, basta digitar o valor desejado. |

| Aliquota Interna da UF do destinatário | É a alíquota do Estado de destino, conforme tabela do ICMS. No nosso exemplo: Ceará é 17 %. |

| Aliquota Interestadual | É a alíquota de ICMS entre os Estados emitente da NF-e e de destino “Consumidor Final”, conforme tabela do ICMS. No exemplo: entre SP e CE é 7% |

| Percentual Provisório de Partilha | Percentual conforme a tabela descrita anteriormente |

| Valor do ICMS de partilha para UF do destinatário | Valor do diferencial a ser recolhido para o estado de destino (Ceará). Considerando: Base de Cálculo ICMS * % Diferencial de Alíquota (17-7): 10.000,00 * 10% = 1.000,00 Exemplo: 1.000,00 * 40% = 400,00 |

| Valor do ICMS de partilha para UF do remetente |

Valor do diferencial a ser recolhido para o estado do emitente (São Paulo). Considerando: Base de Cálculo ICMS * % Diferencial de Alíquota (17-7): 10.000,00 * 10% = 1.000,00 Exemplo: 1.000,00 * 60% = 600,00

|

| Valor ICMS relativo ao FP da UF de destino |

O calculo do FCP será: Base de cálculo * % da FCP |

|

Observações: Caso tenha alguma particularidade no item que você tenha que zerar os campos, você terá que deletar do último campo para o primeiro. Nas outras abas IPI, ICMS, PIS e COFINS não houve alterações. |

|

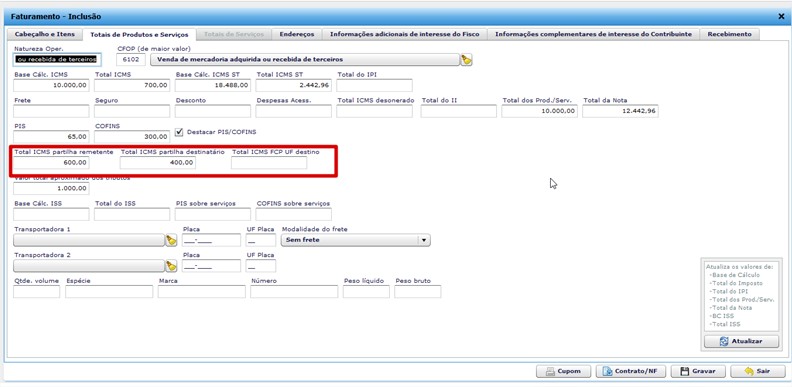

5. Na aba totais de produtos e Serviços foram criados novos campos com os totais dos destaques das partilhas de todos os itens:

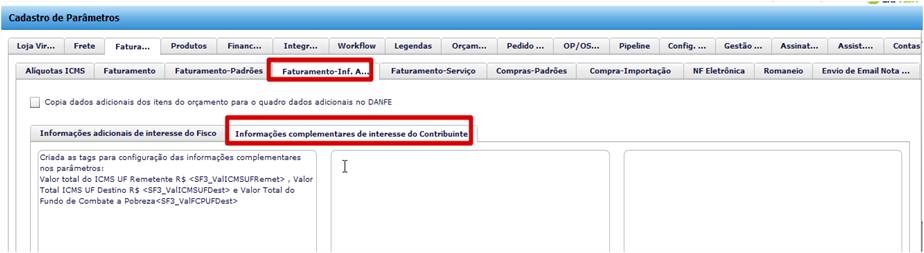

6. Dados Adicionais NF-e

Foram disponibilizadas as variáveis referentes aos totais dos novos campos de totais, que poderão ser utilizadas no primeiro quadro de informações complementares de interesse do contribuinte (Parâmetros Informações do Contribuinte e Regras Fiscais). São elas:

- <SF3_ValICMSUFRemet> – Valor total do ICMS UF Remetente

- <SF3_ValICMSUFDest> – Valor Total ICMS UF Destino

- <SF3_ValFCPUFDest> – Valor Total do ICMS de Fundo de Combate à Pobreza na UF destino

Observação: essas variáveis devem ser utilizadas apenas no primeiro quadro de informações complementares de interesse do contribuinte; nos demais quadros, os valores não são substituídos.

7. Gerada a NF-e, no DANFE nada foi alterado, apenas no XML:

Nota Fiscal de Serviços – Prefeitura de Macaé

Disponibilizado o recurso de transmissão, via Webservice, da Nota Fiscal de Serviços do município de Macaé.

Para o envio, é necessário configurar os parâmetros Cód. Serviço e Cód. Trib. Município (Faturamento/Compra > Faturamento).

No momento da geração da NFS-e, preencha as informações padrões e, na aba Totais de Serviços, selecione os campos Código do Serviço e o Código de Transmissão no Município:

Integração dos Dados Tributários para Emissão da NFC-e e SAT pelo Zanthus

A emissão da NFC- e SAT será realizada pelo Zanthus, para isso é necessário enviar as informações fiscais para o Manager,. A configuração é realizada na nova aba “Valores Padrões – PDV” do cadastro do NCM no ERPFlex, conforme exemplo a seguir:

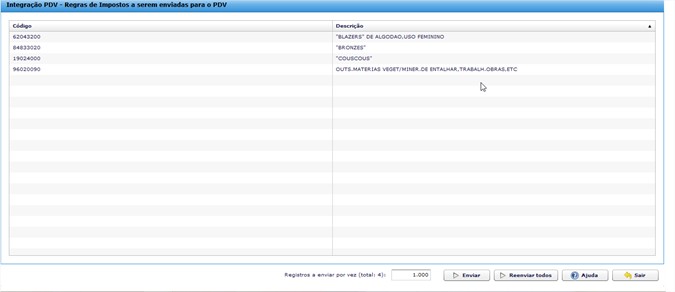

O próximo passo é enviar as configurações para o Zanthus, acessando Miscelânea > Enviar regra de Impostos do NCM para o PDV, e clicar em Enviar:

Após o termino do envio, caso queira consultar as informações no Manager basta acessar, Cadastro > Fiscal > Regra Impostos.

Observação: As informações do ICMS e valores aproximados dos tributos continuam sendo configuradas na aba “Dados Cadastrais”.

Cadastro de Produtos – novo campo “Permite Alterar o Produto na Etapa da Ficha de Produção”

No cadastro de produtos, aba Dados Cadastrais, foi inserido o campo “Permite Alterar o Produto na Etapa da Ficha de Produção”. Esse campo trabalha em conjunto com o parâmetro de mesmo nome localizado em Parâmetros > aba OP/OS/FP.

O parâmetro foi criado para caso tenha uma exceção, ou seja, em parâmetros é definido o tratamento geral, porém em um produto é possível aplicar um tratamento específico, por meio desse campo: